自去年下半年以来,以氯化钾为代表的钾肥价格结束了持续12年的低迷行情,开始步入上行通道。据百川资讯数据,2021年以来,国内氯化钾价格持续上涨,市场平均价由年初的2000元/吨上涨至年末的3200元/吨,并在2022年年初继续上涨。截至2022年3月,氯化钾价格每吨已突破4000元大关,达到4200元/吨,同比涨幅超106%。钾肥价格的快速上涨,带动盐湖股份、藏格矿业、亚钾国际等上市公司2021年

自去年下半年以来,以氯化钾为代表的钾肥价格结束了持续12年的低迷行情,开始步入上行通道。

据百川资讯数据,2021年以来,国内氯化钾价格持续上涨,市场平均价由年初的2000元/吨上涨至年末的3200元/吨,并在2022年年初继续上涨。截至2022年3月,氯化钾价格每吨已突破4000元大关,达到4200元/吨,同比涨幅超106%。钾肥价格的快速上涨,带动盐湖股份、藏格矿业、亚钾国际等上市公司2021年业绩大幅增长。

上市公司 | 2021年业绩增长情况 |

盐湖股份 | 实现营业总收入144.62亿元,同比增长3.18% 归母净利润42.68亿元,同比增长109.27% |

亚钾国际 | 预计2021年净利润8.3亿元至9.3亿元 增长幅度为1292%至1460% |

三孚股份 | 实现营业收入15.99亿元,同比增长58.89% 归母净利润3.36亿元,同比增加244.76% |

藏格矿业 | 实现营业收入约36.23亿元,同比增加90.31% 归母净利润约14.27亿元,同比增加523.6% |

作为国内最大的钾肥生产企业,盐湖股份3月11日晚间发布的2021年度业绩快报显示,公司2021年实现营业收入144.62亿元,同比增加3.18%;归属于上市公司股东的净利润盈利42.68亿元,同比增加109.27%。盐湖股份是国内起步最早、规模最大的氯化钾生产企业。目前盐湖股份拥有氯化钾产能500 万吨,占全国总产能的64%;2020年钾肥产量551.75万吨,位居全国第一,在国内市场占比达到78.37%。公司主营业务为钾肥和盐湖提锂。盐湖股份表示,公司经营业绩较上年同期实现较大增长,主要是受公司主营产品氯化钾、碳酸锂价格上涨影响。其中,钾肥业务贡献了大部分的利润。2021年上半年公司毛利润主要来源于氯化钾和碳酸锂的贡献,钾肥毛利润占比约91%,碳酸锂占比约8%。随着2021年钾肥行业景气的提升,公司钾肥业务的业绩贡献显著提升,压舱石作用突显。3月10日晚间,藏格矿业发布2021年度业绩报告。报告显示,2021年公司实现营业收入约36.23亿元,同比增加90.31%;归属于上市公司股东的净利润盈利约14.27亿元,同比增加523.6%。藏格矿业拥有察尔汗盐湖铁路724.35平方公里的钾盐采矿权 ,是国内氯化钾行业第二大生产企业,年产氯化钾100万吨以上,设计产能200万吨,在国内占比23%。公司主营业务为氯化钾、碳酸锂的研发、生产与销售,氯化钾、碳酸锂价格的不断上涨是推高藏格矿业主营业绩的主要原因。财报显示,2021年藏格矿业核心业务氯化钾业务实现营收26.61亿元,同比增长45.71%(占总营收比例有所下降,由2020年的95.94%下滑至2021年的73.46%);碳酸锂业务实现营收9.46亿元,同比增长1389.02%(占总营收比例则由3.34%升高至26.12%)。三孚股份3月9日晚间披露2021年度财报。数据显示,2021年公司实现营业收入15.99 亿元,较上年同期增长58.89%;实现归母净利润 3.36 亿元,较上年同期增加244.76%。三孚股份所涉及的钾肥产品为硫酸钾,2021年公司硫酸钾产品实现营业收入2.69亿元,同比增长8.54%。三孚股份表示,2021年公司主要产品三氯氢硅、高纯四氯化硅、氢氧化钾、硫酸钾销售价格较2020年均有所上涨。公司抓住市场机遇,同时不断加强内部管理,提升整体运营能力,积极推进新项目的实施,使得公司综合竞争实力有一定的提升。亚钾国际发布的业绩预告显示,预计2021年归属于上市公司股东的净利润约为8.3亿元至9.3亿元,比上年同期增长1292%至1460%。亚钾国际是国内钾肥出海企业领先者,专注从事钾盐矿开采、钾肥生产及销售业务。公司在老挝拥有35平方公里钾盐矿藏,钾盐矿总储量10.02亿吨,折纯氯化钾1.52 亿吨,产品主要销往东南亚市场。公司原有氯化钾产能为25万吨/年,2021年老挝75万吨氯化钾新建项目经正式投产,公司产能增长至100万吨/年,目前已达产80%。依托资源优势,公司规划在未来3~5年内,将氯化钾产能提升至300万吨。从2020年开始,亚钾国际舍弃了海运和谷物贸易这两项业务,聚焦钾肥业务,钾肥营收占比达98%,公司的业绩增长也基本来源于钾肥的正向贡献。2021年,公司钾肥业务营业收入同比上升,主要原因为公司围绕经营 发展战略的调整,聚焦钾肥核心业务,优化销售策略,同时国际钾肥价格上涨,钾肥产品销售较上年同期增长。根据公告,这四家钾肥公司均实现了营业收入和利润的双增长,特别是归属上市公司股东的净利润,均实现了三位数以上的增长。亚钾国际以净利润同比增长1292%至1460%的增幅位居第一位。钾肥企业的全线飘红,源于钾肥价格的上涨。钾肥价格的上涨则源于供需格局的转变。钾肥是一种资源分布极其不均的肥料品种。相关统计数据显示,截至2020年全球钾盐可开采储量(K2O)大于37亿吨,主要分布在北美和东欧地区,其中加拿大、俄罗斯和白俄罗斯的储量分别占全球总量的30%、20%、16%,合计占全球总量的66%。

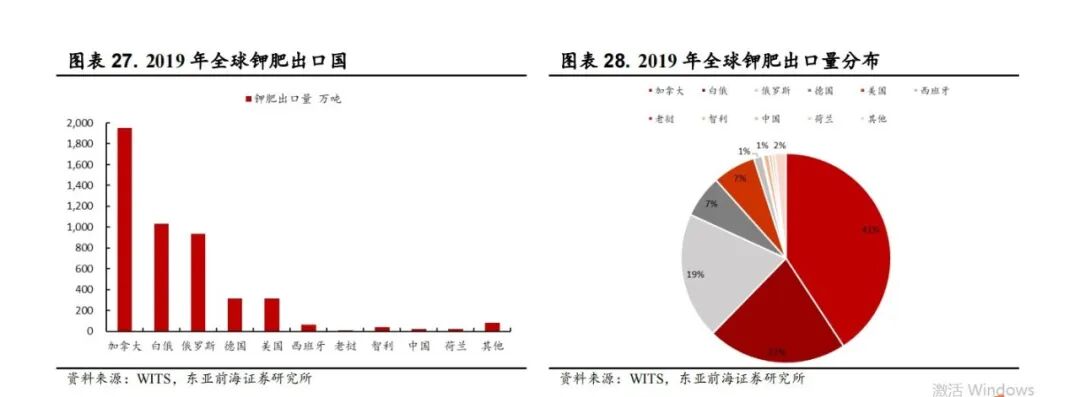

产量方面,2020年全球钾肥总产量4300万吨(折合K2O),其中加拿大、俄罗斯、白俄罗斯产量分别为1400万吨、760万吨和730万吨,合计占全球总量的68%资源错配引发国际氯化钾出口向少数国家集中。加拿大、白俄和俄罗斯是主要的钾肥出口国,合计年出口量占全球钾肥出口总量的82%。2021年,受美国制裁影响,白俄罗斯钾肥厂从8月开始部分停工停产,导致全球钾肥供应下降。

数据显示,全球钾肥产能从2010年的5305万吨增长至2020年的10642万吨,年复合增速2.61%,从钾肥中占比最高的氯化钾来看,全球氯化钾需求从2010年的5524万吨增长至2020年的7055万吨,年复合增速约2.48%。基本处在稳态平衡的格局。从需求来看,下游农产品的价格上涨,带动了农民种植的积极性,从而拉动了钾肥需求的增长。据Mosaic和FAO预测,未来十年,全球主要农产品玉米、大豆和小麦种植面积将逐年增长,面积总和从2021年的5.46亿公顷增长至2023年的5.56亿公顷。农产品种植面积的提升,将带动钾肥需求增长,全球氯化钾需求预计增长5730万吨,同比增长9.1%,供给缺口为174万吨。从供给来看,全球钾肥产量的增长速度已经在逐步放缓。根据FAO数据,2018年以来,全球钾肥产量增速从6.8%逐渐放缓,预计到2021年钾肥产量增长率将下降到1.7%。而俄乌冲突及随之而来的一系列相关制裁与反制裁,将会导致全球40%左右的钾肥供应受到影响。即使有新增产能,也无法弥补俄罗斯和白俄罗斯的停供缺口。除非欧美停止对白俄罗斯及俄罗斯的制裁,否则在全球供需错配的背景下,钾肥供应趋紧的局面在短期内将很难解决。因为供应偏紧,全球氯化钾市场价格持续上涨。截至2022年2月14日,俄罗斯、温哥华、西北欧氯化钾FOB价分别报价625.5美元/吨、610.0美元/吨、631.5美元/吨,相比2021年年初分别上涨217.5%、197.6%、221.4%。

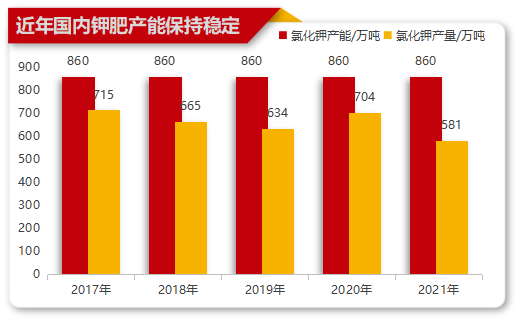

国内钾肥严重依赖进口,价格趋势与国际价格走势相似。截至目前,国产氯化钾价格在4200元/吨左右,进口氯化钾最高报价已超过5000元/吨,创过去十年新高。

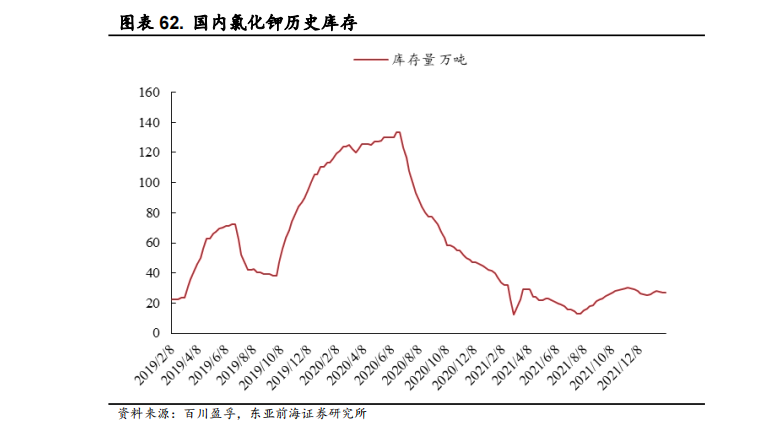

自2020年下半年开始,国内氯化钾库存开始快速下降,进入2021年后国内钾肥库存持续维持在历史低位水平。根据百川盈孚数据,2021年国内氯化钾库存由年初的43.9万吨下降至年末的25.85万吨,降幅为41.1%。进入2022年,氯化钾库存依旧保持低位,截至2022年2月14日,国内氯化钾库存为25.8万吨,同比下降19.6%,较去年年初下降38.4%。随着春耕来临,国内氯化钾需求释放,库存或将进一步下降。但是从需求端来看,我国每年的钾肥需求量约1700万吨,50%以上需要进口。随着我国种植结构的升级和施肥结构的改善,钾肥需求量也将持续增加;而国内钾肥自主供应量却呈现出持续下降的趋势,进一步加剧了对外进口的依存度。

随着春耕用肥季节的来临,国内氯化钾需求开始释放,再加之俄乌局势导致的全球供应收紧,国内钾肥库存量进一步下降,钾肥现货供应紧张、价格上涨的局面还将继续,钾肥行业景气度有望继续上行。据多家机构预测,本轮钾肥的景气周期有望至2023年或之后,钾肥生产企业2022年有望继续实现量价齐升,在2021年实现大幅增长的基础上,继续高速增长。